В 2025 году бизнес ждёт настоящая реформа системы налогообложения. Основные новации введены законом № 176-ФЗ от 12.07.2024. Кроме того, множество более мелких изменений, но также весьма значимых, внесено законом № 259-ФЗ от 08.08.2024.

Никаких переходных периодов для адаптации к новым правилам не предусмотрено. Так что сейчас самое время всё обобщить и разобраться, какие из многочисленных новшеств затронут вашу компанию уже в следующем году. Кроме этой статьи, мы выпустили ещё несколько по конкретным налогам – ссылки на них приведём в тексте.

Подберём оптимальную систему налогообложения

Изменения по НДФЛ

Начнём с налога на доходы физлиц, поскольку дело с ним имеют как минимум все работодатели. Изменения в основном касаются ставок – мы ранее рассказали о них подробно и с примерами. Тут же обобщим главные новшества и отметим, что они значат для бизнеса.

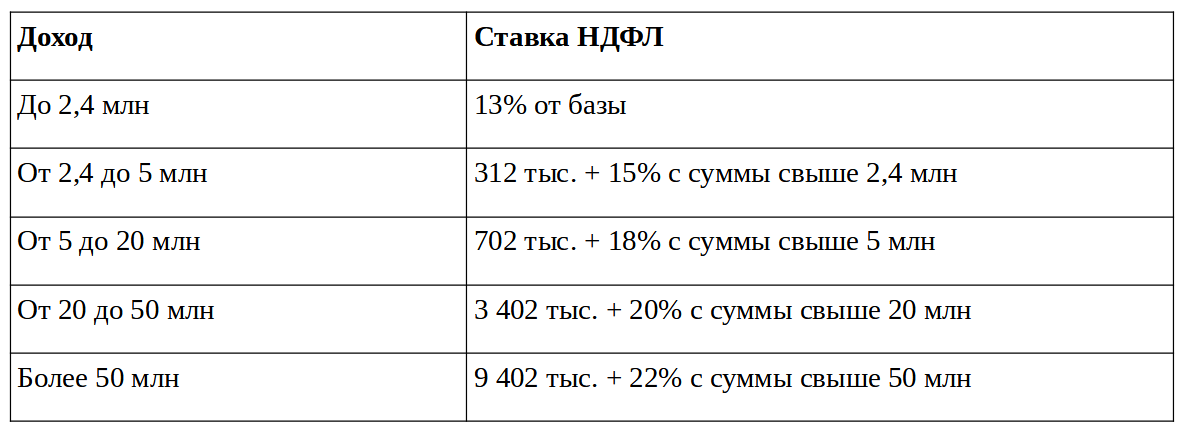

1. Вводится прогрессивная шкала, повышаются ставки налога. Новые ставки НДФЛ для основной налоговой базы – в таблице ниже.

По этой шкале будут, в частности, облагаться:

- Доходы ИП на ОСНО. Если у такого предпринимателя годовой облагаемый доход более 2,4 млн рублей, то с 2025 года он будет платить больше НДФЛ.

- Доходы нанятых работников и исполнителей по ДГПХ, в том числе нерезидентов, работающих дистанционно. Если компания платит высокие зарплаты, то суммы удержаний и перечислений в бюджет вырастут, а работники будут меньше получать «на руки».

Есть исключение – это районы Крайнего Севера и приравненные к ним неблагополучные в плане климата или экологии территорий. Для них действует старая ставка налога: 13% – с части дохода до 5 млн рублей и 15% – с части дохода, превышающей 5 млн рублей.

2. Меняются правила обложения дохода собственников ООО. Для дивидендов, которые получает владелец ООО, и для дохода от продажи доли, будет действовать ставка НДФЛ: 13% – с части дохода до 2,4 млн рублей и 15% – с части дохода, превышающей 2,4 млн рублей.

Примечание. Если собственник работает в ООО, он получает зарплату и дивиденды. Считать НДФЛ с этих выплат нужно будет по разным ставкам. Для собственника выгоднее получать дивиденды, чем высокую зарплату – тогда он заплатит меньше налога.

Та же ставка будет применяться, в частности, к доходам от продажи имущества, от операций с ценными бумагами и прочим «нетрудовым» доходам. При этом налоговая база по доходам от участия в ООО должна определяться отдельно от остальных налоговых баз, облагаемых по той же ставке.

Есть ещё несколько важных изменений для собственников ООО:

- Когда участник продаёт свою долю, он получает выплату в виде её действительной стоимости. Если собственник владеет долей не менее 5 лет (есть дополнительные условия), то по старым правилам платить НДФЛ он не должен. А вот по новым правилам нужно будет заплатить налог с суммы дохода более 50 млн рублей. Но при расчёте налога можно будет сразу учесть затраты на приобретение этой доли.

- Если участник покупает долю в ООО по цене ниже рыночной стоимости, будет считаться, что он получает материальную выгоду. Её размер – это разница между рыночной стоимостью доли и тем, сколько за неё заплатил участник. С этой разницы нужно будет заплатить НДФЛ по ставке, о которой идёт речь в этом блоке.

3. Меняются правила по НДФЛ-вычетам. С 2025 года стандартный вычет на первого ребёнка по-прежнему составит 1 400 рублей, на второго – удвоится и будет равен 2 800 рублей, а на третьего и следующих – по 6 000 рублей. Для опекунов и приёмных родителей детей-инвалидов вычет увеличится вдвое – до 12 000 рублей. Лимит дохода для получения вычетов возрастёт до 450 000 рублей в год.

Работодатели должны будут автоматически предоставлять вычеты, если есть данные о детях сотрудника, то есть писать заявление ему не придётся. Но при изменении личных обстоятельств он должен будет уведомить компанию и представить документы.

Кроме того, вводится новый вычет в размере 18 000 рублей за сдачу нормативов ГТО при прохождении диспансеризации в том же году. Ещё одно новшество – неиспользованные вычеты можно будет переносить на другие налоговые базы.

4. Для ИП на ОСНО меняется срок уплаты авансов по НДФЛ. В 2024 году предприниматели платили авансы по НДФЛ не позднее 25 числа месяца, следующего за окончанием отчётного периода. С 2025 года срок переносится на 28 число. То есть авансы по НДФЛ нужно будет платить до 28 апреля, 28 июля и 28 октября. А вот срок уплаты годового налога не изменили – это по-прежнему 15 июля следующего года.

Изменения по УСН

Упрощённая система, пожалуй, подверглась самому серьёзному реформированию. У нас есть отдельная статья про основные изменения УСН – рекомендуем прочитать её всем, кто в 2025 году планирует применять этот режим. Ниже приведём перечень новшеств по УСН.

1. Увеличатся лимиты доходов. Чтобы перейти на УСН с очередного года, лимит дохода за 9 месяцев года текущего не должен превысить 337,5 млн рублей (до изменения – 149,51 млн). Применять УСН в 2024 году можно, если доход не превышает 265,6 млн рублей, а численность работников – 130 человек. В 2025 года численность персонала не изменится, а показатель лимита годового дохода повысится до 450 млн рублей. Всё это означает, что ещё больше компаний смогут применять УСН.

Есть ещё один стоимостной критерий – остаточная стоимость основных средств должна быть не более 200 млн рублей (до изменений – 150 млн). При переходе на УСН этот критерий действует только для организаций, но отслеживать стоимость ОС для возможности дальнейшего применения режима должны и ИП.

При определении остаточной стоимости ОС по новым правилам не нужно будет учитывать стоимость отечественного высокотехнологичного оборудования, входящего в перечень, который утвердит Правительство.

2.Будут отменены повышенные ставки. Ставки УСН 8% и 20% отменяются. Останутся стандартные ставки: 6% для УСН Доходы и 15% для УСН Доходы минус расходы. Регионы, как и сейчас, смогут их снижать до 1% и 5% соответственно.

3. Организации и ИП на УСН станут плательщиками НДС. Однако будет действовать автоматическое освобождение от этого налога:

- для новых организаций и ИП;

- для плательщиков УСН, чей доход за предыдущий год не превышает 60 млн рублей.

Чтобы освободиться от обязанности считать и платить НДС, ИП и организациям на УСН с малыми доходами ничего дополнительно делать не придётся.

Примечание. Освобождённым от НДС компаниям и ИП не придется выставлять счета-фактуры с отметкой «Без налога», а также вести книги продаж.

Если доход вырастет свыше 60 млн рублей, с 1-го числа следующего за этим месяца освобождение от уплаты налога действовать перестанет. Компания / ИП на УСН будет ежеквартально платить НДС и подавать декларации строго в электронном виде по ТКС.

При уплате НДС можно будет выбрать один из вариантов:

- применять ставку 20% и использовать возможность вычета «входного» НДС;

- применять ставку 5% при доходе 60-250 млн рублей или 7% при доходе 250-450 млн рублей и не иметь возможности заявлять к вычету «входной» налог.

Выбранный вариант нужно будет применять в течение 3 лет (12 кварталов). Это значит, что подойти к выбору следует максимально серьёзно, заранее просчитав налоговую нагрузку.

4. ИП на УСН Доходы минус расходы смогут включать в расходы взносы до их уплаты. Можно будет уменьшить налоговую базу сразу на всю сумму подлежащих уплате взносов текущего года (в минимальном размере + 1% от дохода свыше 300 тыс. рублей) до того, как они перечислены. Взносы считаются подлежащими уплате в конкретном налоговом периоде, даже если крайний срок переносится на следующий год из-за выходного.

Если ИП погасит долги по страховым взносам за себя после 01.01.2025, то сумма этой задолженности может быть включена в состав расходов при расчёте налога или аванса по УСН в течение 2025-2027 годов.

Новые правила уравнивают права ИП на расходной УСН с правами ИП на УСН с объектом «Доходы», для которых аналогичный порядок введён с 2023 года.

Подберём оптимальную систему налогообложения

Изменения по налогу на прибыль

Этот блок касается только организаций, предприниматели его могут пропустить. Вот основные новшества по налогу на прибыль:

- Ставка налога повысится до 25% (сейчас она 20%). Добавочная часть в размере 5% в первые 5 лет полностью пойдёт в федеральный бюджет. Для IT-организаций ставка налога будет равна 5% вместо нулевой.

- Появится федеральный инвестиционный налоговый вычет по расходам на создание / приобретение ОС или НМА, а также их улучшение. Благодаря вычету можно будет уменьшить федеральную часть налога. А введённый ранее в качестве временной меры региональный налоговый вычет станет постоянным. Но применить оба вычета к одному объекту не получится.

- С 1,5 до 2 вырастет коэффициент, с которым в целях налогообложения прибыли учитываются отдельные расходы. Они связаны с формированием стоимости некоторых видов ОС и НМА, а также НИОКР из перечня (постановление № 988), которые выполняются для создания НМА. В итоге облагаемый доход снизится.

- Будут действовать пониженные ставки налога для некоторых категорий плательщиков. И почти все, кто считал налог по нулевой ставке, это право сохранят, кроме IT-организаций.

- Регионы смогут вводить пониженные ставки налога на прибыль для малых технологических компаний из специального реестра.

Подробно об изменениях по налогу на прибыль читайте в этой статье.

Страховые взносы за работников

С 2025 года больше страхователей будут платить взносы за работников по льготной ставке. Такой механизм вводится для компаний из реестра МСП, у которых:

- основной вид деятельности по ОКВЭД входит в раздел «Обрабатывающие производства», и это зафиксировано в ЕГРЮЛ или ЕГРИП;

- доход по основной деятельности за предыдущий год составляет не менее 70% в общем объёме доходов.

Такие субъекты бизнеса будут считать взносы с выплат физлицам по тарифу: в пределах МРОТ – 30%, свыше МРОТ – 7,6%. Если указанные выше условия нарушить, право на льготу утрачивается с начала того же расчётного периода.

Точный список кодов ОКВЭД, на которые будет распространяться льгота, должно утвердить Правительство РФ. Не смогут снизить взносы за работников компании, которые производят напитки, табачные изделия, кокс, нефтепродукты, продукцию металлургии – для них прописали прямой запрет.

Страховые взносы ИП

На ближайшие годы определены:

- размер минимального взноса предпринимателей за себя;

- максимальная сумма отчисления на пенсионное страхование в виде 1% с дохода свыше 300 тыс. рублей.

| Минимальный взнос ИП, в рублях | Лимит взноса на ОПС, в рублях |

|---|---|---|

2024 | 49 500 | 277 571 |

2025 | 53 658 | 300 888 |

2026 | 57 390 | 321 818 |

2027 | 61 154 | 342 923 |

Примечание. С каждым годом ИП платит за себя всё больше взносов. Их не нужно платить только на НПД и АУСН, но на этих режимах весьма жёсткие ограничения. К тому же период применения НПД не учитывается для начисления пенсии.

Другие изменения, важные для бизнеса

1. Новшества для ИП на патенте. Для ПСН введено два новых правила:

- если срок патента заканчивается 31 декабря, заплатить за него нужно будет не позднее 28 декабря (до поправок крайний срок приходился на 31 декабря);

- право регионов РФ устанавливать налоговые каникулы для новых предпринимателей на ПСН продлено до 2027 года.

2. Новшества по АУСН. В режим автоматизированной УСН внесут несколько новых правил:

- Организации и ИП на УСН, а также плательщики НПД, смогут переходить на АУСН в середине года – с 1-го числа следующего месяца.

- Режим можно будет применять при работе на маркетплейсах. Также его смогут применять и другие принципалы.

- Можно будет учитывать расходы, осуществлённые в натуральной форме.

3. Амнистия по дроблению бизнеса. Если после 12.07.2024 бизнес получит взыскание за дробление в 2022-2024 годах, то доначисления и штрафы можно будет не платить. Но для этого уже сейчас нужно добровольно отказаться от незаконной схемы и начинать платить налоги в полном объёме. Речь идёт о дроблении с применением налоговых спецрежимов, которое выявлено в рамках выездной налоговой проверки. Подробнее об амнистии за дробление читайте в этой статье.

4. Туристический налог. Муниципальные образования смогут вводить на своей территории туристический налог для владельцев гостиниц и прочих мест временного размещения. Начислять и платить его нужно будет ежеквартально. Налоговая база – это сумма стоимости проживания без учёта налогов. Ставку определят местные власти, но максимум в 2025 году – 1%. Однако есть минимальная сумма к уплате – 100 рублей за сутки проживания.

5. ЕУД нужно будет подавать реже. Если компания не ведёт деятельность (нет движения по счетам, нет объектов обложения налогами), она вправе заменить многие нулевые отчёты одним – единой упрощённой декларацией. По старым правилам ЕУД подают каждый квартал. Но с 2025 года сдать ЕУД нужно будет однократно:

- по налогу на прибыль – до 20 апреля года, следующего за тем, в котором были последние операции или объекты налогообложения;

- по другим налогам – не позднее 20 числа первого месяца второго налогового периода, следующего за налоговым периодом, в котором были операции или облагаемые объекты.

Ещё одно новое правило: пока ФНС не закончит камеральную проверку поданной ЕУД, ликвидироваться организация не сможет.

6. Отмена квитанций о получении электронного письма от ФНС. Если компания обязана отчитываться в электронном виде (как минимум это все плательщики НДС), ей необходимо всякий раз подтверждать получение электронного уведомления или требования от ФНС. Для этого не позднее 6-го рабочего дня нужно направить в ответ квитанцию о приёме. Если этого не сделать, то в течение 10 дней с даты установления нарушения ФНС может заблокировать расчётный счёт.

Но вскоре это изменится – направлять квитанции больше не придётся. Сообщение будет считаться полученным на 6-й день с даты его отправки налоговым органом, а её должен зафиксировать оператор ЭДО.

Обратите внимание, что это изменение заработает немного позже других — не с 1 января, а с 5 февраля 2025 года.

Мы рассказали об основных новшествах по налогам, которые вступят в силу в 2025 году и будут особенно важны для коммерческих компаний. Как видно, их множество, и некоторые действительно являются существенными. И хотя отдельные изменения в налогах можно назвать позитивным, в целом реформирование системы направлено на повышение платежей в бюджет.

Мы не гарантируем бесплатных ответов по сложным кейсам.