Статус индивидуального предпринимателя даёт право легально заниматься бизнесом, но не все ИП получают достаточный доход. При этом обязанностей по сдаче отчётности и уплате страховых взносов (в 2026 году фиксированная сумма составляет 57 390 рублей) с них никто не снимает.

Если вы длительный период не ведёте предпринимательскую деятельность, или она убыточна, стоит подумать о закрытии ИП. При необходимости регистрацию можно пройти снова в любой момент.

Основания закрытия ИП

В этой статье мы расскажем о том, как прекратить деятельность ИП добровольно, но стоит знать, что есть и другие основания снятия предпринимателя с учёта. Они приводятся в законе от 8 августа 2001 года № 129-ФЗ:

- Принятие судом решения о признании физического лица несостоятельным (банкротом).

- В принудительном порядке по решению суда. Такое решение может быть принято при обращении регистрирующей налоговой инспекции в суд в случае неоднократных или грубых нарушений законодательства со стороны индивидуального предпринимателя.

- По решению ФНС, если предприниматель в течение 15 месяцев не сдаёт отчётность и не платит налоги.

- В связи с вступлением в силу приговора суда, которым назначено наказание в виде лишения права заниматься предпринимательской деятельностью на определённый срок. Такой приговор выносится в рамках ответственности по уголовно-правовым нарушениям по ст. 45 УК РФ.

- В связи с аннулированием или окончанием срока действия документа, подтверждающего право индивидуального предпринимателя временно или постоянно проживать в РФ. Здесь имеются в виду документы, разрешающие иностранному гражданину или лицу без гражданства временное проживание или вид на жительство в России.

- Смерть физического лица. В этом случае снятие с учёта происходит на основании справки из загса.

Закрываться или нет

Если всё-таки у вас есть сомнения в необходимости закрытия ИП, возможно, стоит рассмотреть переход на налоговый режим НПД или АУСН. На этих системах налогообложения нет деклараций и не надо платить страховые взносы за себя.

Взносы также не платят, если предприниматель не ведёт деятельность по причинам, указанным в п. 7 статьи 430 НК РФ. Среди них нахождение в отпуске по уходу за ребёнком до полутора лет, пожилым лицом старше 80 лет, инвалидом, военная служба по призыву или мобилизации. Чтобы не платить взносы за такие периоды, надо подать в налоговую заявление из письма ФНС от 19.10.2021 N БС-4-11/14780@.

Можно ли закрыть ИП, если есть долги по бизнесу? Можно, потому что индивидуальный предприниматель является физическим лицом, поэтому все задолженности останутся за ним, и их всё равно надо будет выплатить.

Как закрыть ИП самостоятельно

Если вы пришли к выводу, что ликвидация ИП в вашем случае необходима, следуйте нашей инструкции, и у вас всё получится. Это достаточно простое регистрационное действие, с которым можно справиться самостоятельно. Расскажем пошагово, как закрыть ИП в 2026 году.

Шаг 1. Увольняем работников

Если у вас нет работников, пропустите этот шаг и переходите к следующему.

Для ИП-работодателей прекращение деятельности начинается с процедуры увольнения работников. Норма п. 1 ч. 1 ст. 81 ТК РФ позволяет предпринимателю уволить всех работников, в том числе беременных, несовершеннолетних и других лиц, защищённых трудовыми гарантиями.

Срок предупреждения работников об увольнении – минимум две недели, если трудовой договор не предусматривает более длительный период. Уведомления оформляются письменно, а работник должен расписаться в том, что он предупреждён об этом факте.

Также, за две недели, надо сообщить об увольнениях в Центр занятости. Для этого используется форма № 1, утверждённая приказом Минтруда от 16.04.2024 № 195н.

Затем оформляются все необходимые для увольнения кадровые документы: приказы, расчётные листки, выписки из трудовых книжек, справки о доходах и удержанном НДФЛ и др. В день увольнения производится окончательный расчёт с работником (зарплата за отработанное время, компенсация за неиспользованный отпуск, другие выплаты, если они предусмотрены трудовым договором).

Шаг 2. Сообщаем о закрытии контрагентам

Если на момент прекращения деятельности у предпринимателя есть действующие договоры, их надо расторгнуть. Обратите внимание, что условия некоторых договоров могут запрещать их досрочное прекращение.

Обязательно подготовьте акты сверки взаиморасчётов, а если есть какие-то задолженности сторон, урегулируйте этот вопрос. Напомним, что наличие долгов не помешает закрыть ИП, но будьте готовы к судебными разбирательствам.

Шаг 3. Сдайте отчётность

ИП-работодатели должны сдать последнюю отчётность по работникам: форму 6-НДФЛ, расчёт РСВ, Персонифицированные сведения, ЕФС-1.

Кроме того, предприниматель должен отчитаться по своей системе налогообложения.

- На УСН и ЕСХН декларацию можно сдать в общие для всех сроки, но лучше с этим не затягивать и сдать декларацию не позднее 25-го числа следующего месяца (такова позиция Минфина).

- На ОСНО декларацию 3-НДФЛ и НДС за последний налоговый период сдают не позже, чем через 5 дней после закрытия ИП.

- Предприниматели на ПСН, НПД и АУСН декларации не сдают. Но если у ИП есть патент, оформленный на длительный срок, то в течении 10 дней после снятия с учёта надо подать в налоговую заявление.

Если ИП вёл деятельность, по которой подавал уведомление о начале осуществления, то теперь надо сообщить о её прекращении. Сделать это можно через «Госуслуги» или подобные региональные сервисы.

Шаг 4. Рассчитайтесь с бюджетом

Оставшиеся страховые взносы за себя предприниматель должен заплатить в течение 15 дней после закрытия. Взносы за работников перечисляют не позже, чем 15 дней после сдачи последней отчётности (РСВ и на травматизм).

НДФЛ на ОСНО заплатить нужно не позже 15 дней после сдачи декларации, остальные налоги перечислить не позднее 28-го числа следующего после закрытия месяца.

Если так случилось, что ИП не расплатился с бюджетом в установленные сроки, долги никуда не денутся, но по ним начнут начислять пени. А взыскание этих сумм будет происходить в судебном порядке (постановление Конституционного суда от 23.06.2022 № 26-П).

Шаг 5. Снимите с учёта онлайн-кассу

Если у вас был кассовый аппарат, то подготовьте отчёт о закрытии фискального накопителя и направьте заявление о снятии кассы с учёта через личный кабинет ФНС.

ККТ снимут с учёта, даже если предприниматель не направит заявление сам, это произойдёт в течение 10 дней после внесения в ЕГРИП записи о закрытии ИП. Однако в этом случае электронная подпись предпринимателя утратит силу, и отчёт о закрытии фискального накопителя отправить онлайн не получится.

Шаг 6. Подайте документы о закрытии ИП

Документы для прекращения деятельности индивидуального предпринимателя перечислены в статье 22. 3 закона от 08.08.2001 N 129-ФЗ:

- заявление по форме Р26001;

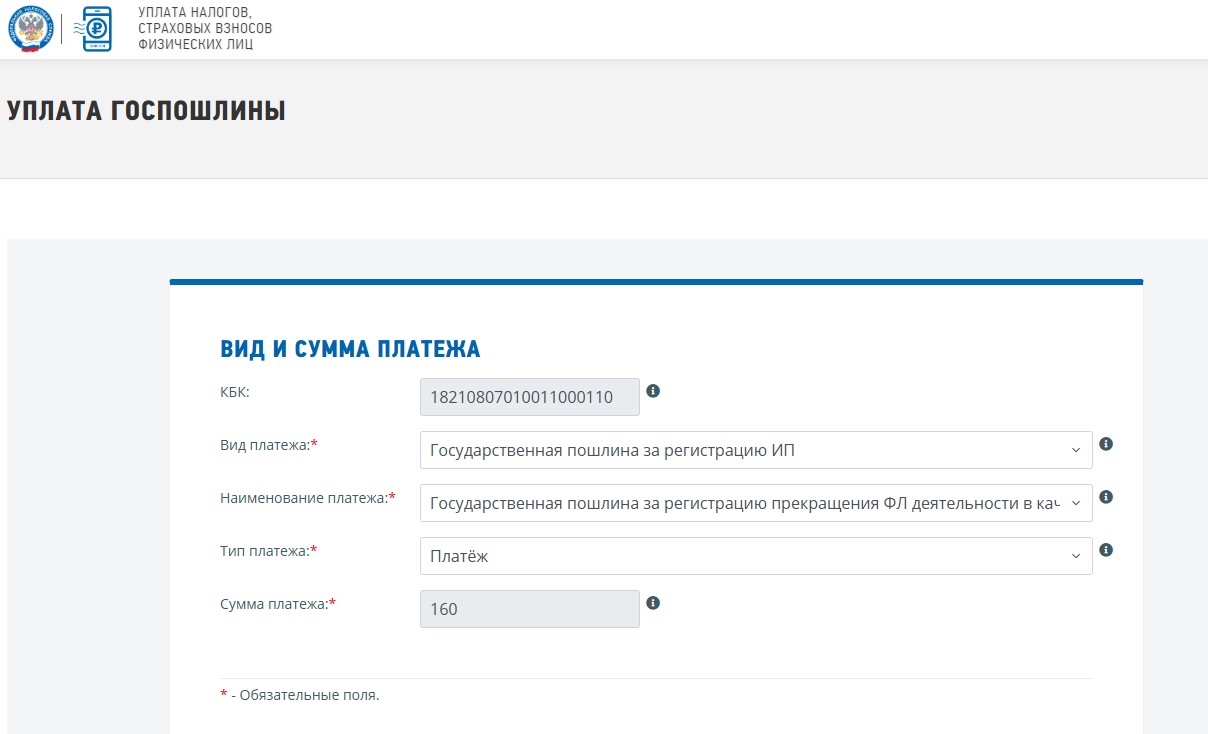

- квитанция об уплате госпошлины на 160 рублей;

- документ, подтверждающий представление сведений в территориальный орган СФР.

Обратите внимание, что последний документ предпринимателю самому получать не требуется. Он будет запрошен налоговой службой по каналам межведомственного взаимодействия.

Что касается пошлины, то она не взимается, если заявление Р26001 направляется через нотариуса, МФЦ, или в электронном виде с ЭЦП предпринимателя. Если же заявление подаётся лично в ИФНС, то для подготовки платёжки можно воспользоваться этим сервисом.

Заявление о закрытии ИП подают в регистрирующую налоговую или МФЦ. Можно также обратиться к нотариусу, который заверит документ своей электронной подписью и направит его через интернет. То же самое можно сделать, если у ИП есть своя ЭЦП. Наконец, можно отправить форму Р26001 почтой, но в этом случае всё равно придётся обратиться к нотариусу для заверения подписи заявителя.

Шаг 7. Закройте расчётный счёт ИП

После расчётов с работниками, партнёрами и бюджетом закройте расчётный счет. Если на нём ещё останутся средства, переведите их на свой счёт физлица. Использовать расчётный счёт в целях, несвязанных с бизнесом, нельзя.

Процедура закрытия счёта зависит от банка, поэтому просто сообщите своему менеджеру о том, что прекращаете предпринимательскую деятельность. Обычно никаких сложностей с этим не возникает. Сообщать куда-то о закрытии расчётного счёта не требуется, это делает банк.

Шаг 8. Получите документы о прекращении предпринимательской деятельности

По закону рассмотрение заявления Р26001 занимает пять рабочих дней, но если вы обращались через МФЦ, то срок будет чуть дольше (дату уточните в самом центре).

Если всё в порядке, ИФНС направит на электронный адрес предпринимателя выписку из Единого госреестра (ЕГРИП). Там будет указано, что ИП прекратил свою деятельность. Можно также самому проверить эти сведения онлайн, через базу государственных реестров. Для этого бывшему предпринимателю надо ввести свой ИНН, который остаётся неизменным на протяжении всей жизни физического лица.

Что делать после закрытия ИП

Итак, мы разобрались, что нужно сделать, чтобы закрыть ИП. Длительной эта процедура будет только при наличии работников и задолженностей перед бюджетом. Предприниматели без работников могут официально завершить свою деятельность быстрее и проще.

Если возникнет желание снова заняться каким-то доходным направлением, рассмотрите возможность стать самозанятым без статуса ИП. Это проще, чем быть предпринимателем, но и ограничений здесь больше:

- годовой доход не должен превышать 2,4 млн рублей;

- доступны не все виды деятельности;

- нельзя нанимать работников.

Кроме того, можно зарегистрировать ООО или снова стать ИП. Запретов на повторную регистрацию индивидуального предпринимателя нет (кроме случаев банкротства или судебного решения на определённый срок).

Документы по прошлой предпринимательской деятельности, на основании которых производился расчёт налогов, надо хранить минимум 5 лет (статья 23 НК РФ). А документы по работникам и расчёты по страховым взносам за них – 50 лет. Это требование приказа Росархива от 20.12.2019 № 236.

Мы не гарантируем бесплатных ответов по сложным кейсам.