.jpg)

В этой статье мы рассмотрим заполнение 6-НДФЛ за 2025 год и покажем образец за 4 квартал. Форму подают все налоговые агенты. К ним относятся организации и ИП, привлекающие работников по трудовым договорам и ДГПХ. Также в этот расчёт включают учредителей, если они получали дивиденды. Предприниматели, не нанимающие физлиц, эту форму не подают. ИП на ОСНО, которые платят НДФЛ с собственных доходов, представлять её также не должны.

Срок и порядок подачи 6-НДФЛ

Внутри года расчёт необходимо представить не позднее 25 числа месяца, следующего за окончанием 1 квартала, полугодия, 9 месяцев. То есть общий срок подачи расчёта: до 25 апреля, 25 июля, 25 октября. Годовая форма 6-НДФЛ представляется до 25 февраля. Сдача расчёта откладывается на следующий за этими датами первый рабочий день, если они выпадают на выходные.

Таким образом, для 6-НДФЛ за 2025 год срок сдачи отчётности истекает 25 февраля 2026 года.

Примечание. Напомним, что отчётными периодами по НДФЛ являются первый квартал, полугодие и 9 месяцев, а налоговым периодом – календарный год. То есть 6-НДФЛ – не квартальная форма. Каждый отчёт содержит информацию с начала года с детализацией за три последних месяца.

Выбор формата – на бумаге или через интернет – зависит не только от желания компании. Если 6-НДФЛ заполняется в отношении более 10 человек, представлять его нужно в электронном виде. Возможны варианты: через оператора электронного документооборота по ТКС, через специальный сервис ФНС для предоставления отчётности, а для ИП – ещё и через личный кабинет. Какой бы вариант представления электронного расчёта ни был выбран, для его подписания понадобится КЭП.

Обратите внимание: Чтобы подать отчёт 6-НДФЛ, предпринимателю нужно авторизоваться в ЛК ИП через КЭП. Далее в блоке «Жизненные ситуации» найти раздел «НБО» (налоговая бухгалтерская отчётность). Там будет возможность загрузить и отправить в ИФНС сформированный файл отчёта. Подготовить его нужно заранее в бухгалтерской программе или в бесплатном ПО от ФНС «Налогоплательщик ЮЛ».

Компании, у которых до 10 физических лиц включительно, могут сами выбирать формат подачи отчётности. 6-НДФЛ на бумаге можно принести в ИФНС лично, передать с представителем либо направить по почте.

Актуальный бланк 6-НДФЛ

Форма 6-НДФЛ в 2026 году не изменилась. По-прежнему применяется бланк из приказа ФНС от 19.09.2023 № ЕД-7-11/649@ с изменениями, внесёнными приказом от 09.01.2024 № ЕД-7-11/1@. Именно её нужно применять, формируя отчёт 6-НДФЛ за 4 квартал 2025 года. Образец заполнения есть в конце этой статьи.

Как заполнить

В приказе № ЕД-7-11/649@ есть не только бланк 6-НДФЛ, но и порядок его заполнения (далее – Порядок). Искать его нужно в Приложения № 2. Отметим, что порядок заполнения 6-НДФЛ в 2025-2026 году не изменился.

Стандартный набор листов расчёта за 4 квартал, то есть за год: титульный, Раздел 1, Раздел 2 и Приложение со справкой о доходах и НДФЛ физлица (оно заполняется только в годовой 6-НДФЛ). Разделов 1 и 2 может быть больше, чем по одному. Почему так – расскажем ниже, когда речь пойдёт о заполнении.

Общие правила отражения информации в 6-НДФЛ стандартны. Обратим лишь внимание на то, как нужно вносить суммовые показатели:

- в форме должны быть только положительные значения;

- если расчёт заполняется на компьютере, числовые показатели должны быть выровнены по правому краю, то есть их указывают, начиная с последнего знакоместа;

- если какой-то суммы нет, надо вписать «0»;

- стоимостные показатели приводятся в рублях и копейках, то есть с двумя знаками после запятой;

- суммы налога нужно указывать в полных рублях, округляя по математическим правилам: более 50 коп. округлить до рубля, менее 50 коп. – отбросить.

Обратите внимание: Двусторонняя печать 6-НДФЛ не допускается. Листы скреплять не нужно.

Рассмотрим подробнее заполнение 6-НДФЛ за 4 квартал 2025 года, то есть отчёт за год.

Титульный лист

В верхних строках первой страницы, а также всех остальных, необходимо указать ИНН агента. Организации строкой ниже вписывают КПП. У ИП этого кода нет.

В остальных полях отражаются такие данные:

- Номер корректировки «0–», если отчёт исходный. Первый корректировочный документ подаётся с кодом «1–», второй – с кодом «2–» и так далее.

- Отчётный период. Для 6-НДФЛ за год нужно указать код «34». Другие коды: 1 квартал – «21», 6 месяцев – «31», 9 месяцев – «33». Если 6-НДФЛ подаётся не за полностью оконченный период в связи с ликвидацией организации или прекращением деятельности ИП, код нужно посмотреть в Приложении № 1 к Порядку заполнения соответствующей формы.

- Календарный год – 2025.

- Код (номер) инспекции, в которую подаётся форма.

- Код по месту представления расчёта для большинства юрлиц будет «214», для ИП – «120», для других случаев он берётся из Приложения № 2 к Порядку.

- Сокращённое название организации, если оно предусмотрено в уставе, а если нет – полное. ИП указывают Ф. И. О. как в паспорте.

- Код формы реорганизации. Только для юридических лиц после реорганизации или ликвидации. Код нужно взять из Приложения № 4 к Порядку.

- ИНН / КПП реорганизованной компании. Указанные выше юрлица вносят коды реорганизованной / ликвидированной организации или закрытого обособленного подразделения.

- ОКТМО.

- Номер телефона с кодом города или мобильного оператора.

- Количество страниц расчёта. В поле рядом указывается количество листов доверенности, если 6-НДФЛ подписывается или сдаётся доверенным лицом.

Далее вносится информация в левую нижнюю часть титула:

- Код лица, которое подписывает отчёт. «1» – директор или ИП, «2» – представитель.

- Ф. И. О. того человека, кто будет ставить подпись на документе. Здесь указывают данные либо директора организации, либо уполномоченного представителя. ИП дублировать своё имя не нужно.

- Реквизиты доверенности, если от имени агента действует представитель.

Обратите внимание: если доверенность сформирована в электронном виде, в поле для реквизитов указывается её уникальный идентификатор – GUID.

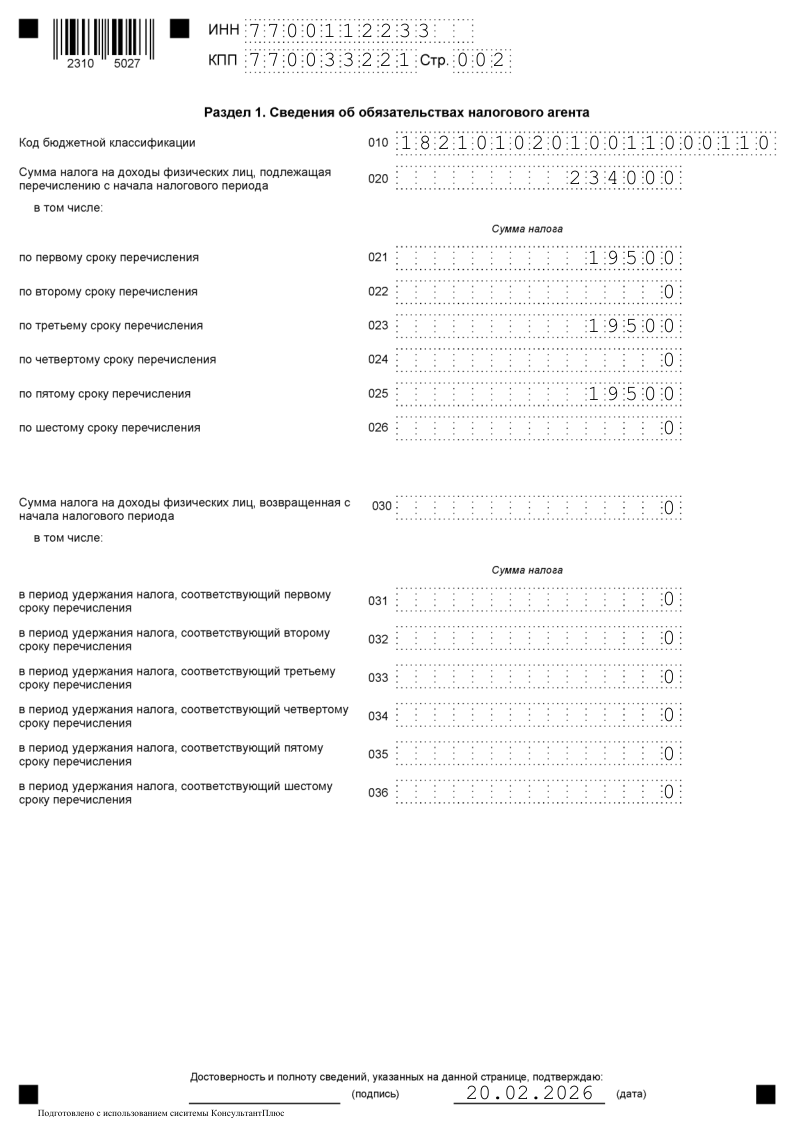

Раздел 1

В этом разделе содержатся обобщённые данные об обязательствах компании.

В строке 010 указывают код бюджетной классификации. Компания может платить НДФЛ на несколько КБК. Так, разные коды утверждены для налога с выплат работникам и с дивидендов, причём они меняются в зависимости от ставки НДФЛ. Допустим, если организация в периоде выплачивала заработную плату, облагаемую по ставкам 13% и 15%, то Разделов 1 будет два. Если выплачивались ещё и дивиденды, облагаемые также по двум разным ставкам, то Разделов 1 будет четыре.

Иначе говоря, в 6-НДФЛ одной компании будет столько Разделов 1, на сколько разных КБК она перечисляла налог в расчётном периоде.

Строка 020 предназначена для указания общей суммы НДФЛ, который был исчислен, удержан и подлежал перечислению на указанный в строке 010 КБК. Нужно отразить сумму с начала года, а именно:

- в расчёте за 1 квартал – с 01.01 по 31.03;

- в расчёте за полугодие – с 01.01 по 30.06;

- в расчёте за 9 месяцев – с 01.01 по 30.09;

- в расчёте за полный год – 01.01 по 31.12.

В строках 021-026 приводят детализацию по каждому из шести расчётных периодов последнего квартала. В п. 25 Порядка подробно расписано, в какой строке сумму какого периода нужно отразить. Должно выполняться такое равенство: строка 020 равна сумме строк 021-026 отчётов 6-НДФЛ за все отчётные периоды года.

По строке 030 нужно указать общую сумму НДФЛ, которая была возвращена физическим лицам. В строках 031-036 эту сумму указывают в разрезе тех же сроков перечисления налога, что и в строках 021-026. Показатель строки 030 должен быть равен сумме показателей строк 031-036 форм 6-НДФЛ за все отчётные периоды года.

Особенности заполнения Раздела 1

Заполняя расчёт 6-НДФЛ за 4 квартал 2025 года (отчётный период - год) в строке 020 Раздела 1 нужно указать сумму налога, подлежащую уплате в период с 1 января по 31 декабря 2025 года. В строках 021-026 следует отразить суммы НДФЛ, подлежащие перечислению:

- 021 – с 1 по 22 октября;

- 022 – с 23 по 31 октября;

- 023 – с 1 по 22 ноября;

- 024 – с 23 по 30 ноября;

- 025 – с 1 по 22 декабря;

- 026 – с 23 по 31 декабря.

Показатель в строке 020 должен быть равен сумме строк 021-026 из четырёх расчётов – этого, а также за 1, 2 и 3 кварталы 2025 года.

В строке 030 указывают возвращённый физлицам налог с 1 января по 31 декабря 2025 года, если такой возврат был. В строках 031-036 отражают суммы возвращённого НДФЛ за те же периоды, что и по строкам 021-026. Показатель в строке 030 должен быть равен сумме строк 031-036 из четырёх расчётов – этого, а также за 1, 2 и 3 кварталы 2025 года.

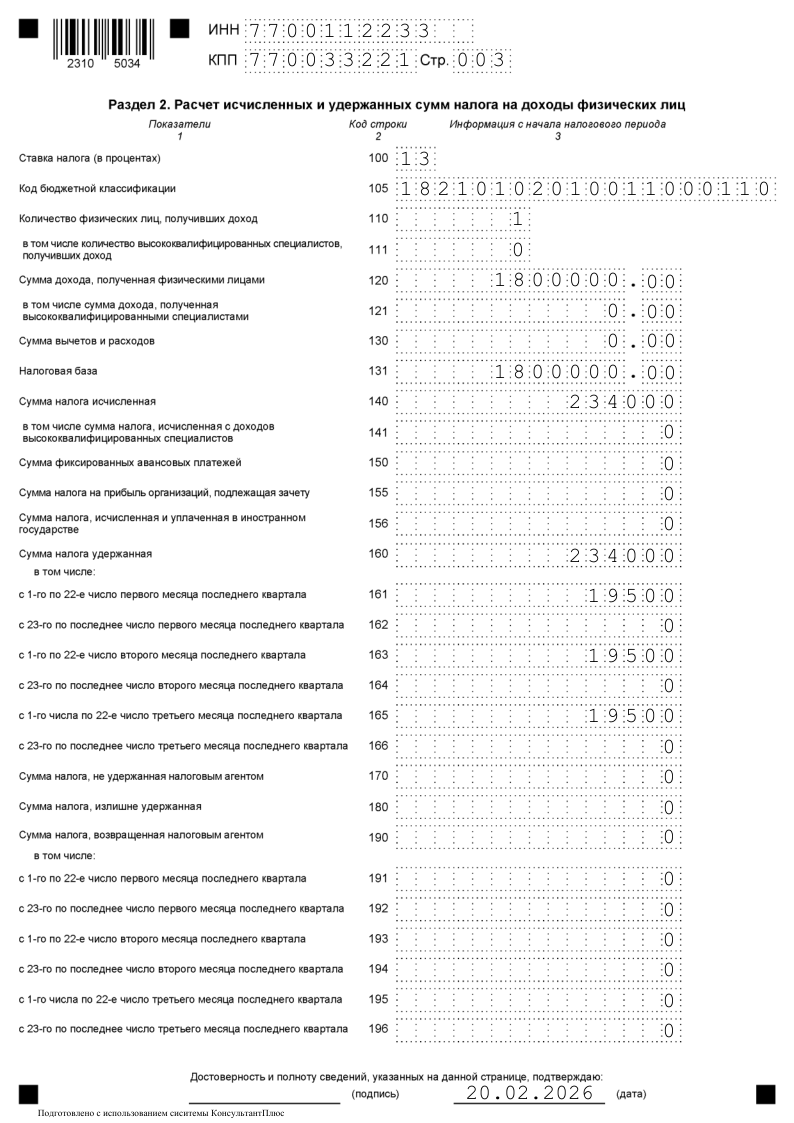

Раздел 2

В этом разделе производится расчёт НДФЛ суммарно по всем физлицам, налог которым был исчислен по одной налоговой ставке и перечислен на один КБК. Если ставок / КБК применяется несколько, значит, и разделов будет несколько.

В строке 100 нужно указать ставку налога в процентах, в строке 105 – соответствующий КБК.

В строку 110 вписывают количество физлиц, получивших доход, облагаемый по ставке из строки 100, налог с которого перечисляется на КБК из строки 105. В строке 111 отражают количество высококвалифицированных специалистов из числа тех, кто вошёл в строку 110.

Примечание. Строку 111 заполняют в отношении высококвалифицированных иностранных специалистов, хотя в правилах заполнения на это не указано. Определение ВКС приводится в ст. 13.2 закона от 25.07.2002 № 115-ФЗ. Налоговые агенты нередко ошибаются в строках с данными по ВКС, — отмечало ранее Управления ФНС по Бурятии. Это сообщение относится к действующей прежде форме, но суть не изменилась.

По строке 120 отражают сумму доходов физлиц с начала года. Из этого показателя в строке 121 выделяют суммарный доход ВКС – также нарастающим итогом.

В строке 130 указывают совокупный вычет и расходы, которые вычитаются из доходов.

По строке 131 отражают налоговую базу. По строке 140 – сумму НДФЛ, по строке 141 – в том числе сумму налога ВКС.

Строка 150 предназначена для отражения фиксированных авансовых платежей. Имеется в виду плата за патенты иностранных работников, которую они вносили прежде, а теперь хотели бы зачесть в счёт НДФЛ.

Строка 155 заполняется только в отношении владельцев (участников, акционеров) компании - налогового агента в том случае, если агент получал дивиденды от долевого участия в другой российской организации и заплатил с них налог на прибыль. Его сумма уменьшает НДФЛ владельца пропорционально доле его участия в компании-агенте (п. 3.1 ст. 214 НК РФ).

Строка 156 предназначена для отражения суммы налога с дивидендов от источников за пределами РФ, которые платятся в иностранном государстве, если с ним заключён договор об избежании двойного налогообложения.

В строке 160 отражается нарастающим итогом общая сумма НДФЛ, удержанная с начала года. В строках 161-166 эта сумма детализируется в разрезе всё тех же шести сроков уплаты.

По строке 170 нужно отразить НДФЛ с начала года, который налоговый агент удержать не смог. Здесь подразумеваются, например, ситуации, когда доход выплачен в натуральном виде.

Строка 180 предназначена для указания излишне удержанной суммы НДФЛ. Сюда относится и переплата, которая образовалась в связи с изменением налогового статуса физлица (был нерезидентом – стал резидентом).

По строке 190 отражается сумма налога, возвращённая налоговым агентом с начала года. Далее в строках 191-196 эта сумма детализируется по каждому из шести отчётных периодов последнего квартала.

Особенности заполнения Раздела 2

В годовой 6-НДФЛ в строках 161-166 отражают сумму налога, удержанную в каждом из 6 периодов 4 квартала: с 1 по 22 октября, с 23 по 31 октября и так далее. То есть за те же периоды, что в строках 021-026 Раздела 1. В строках 191-196 за те же периоды отражают возвращённые суммы НДФЛ.

В остальных строках отражают показатели за период с 1 января по 31 декабря 2025 года.

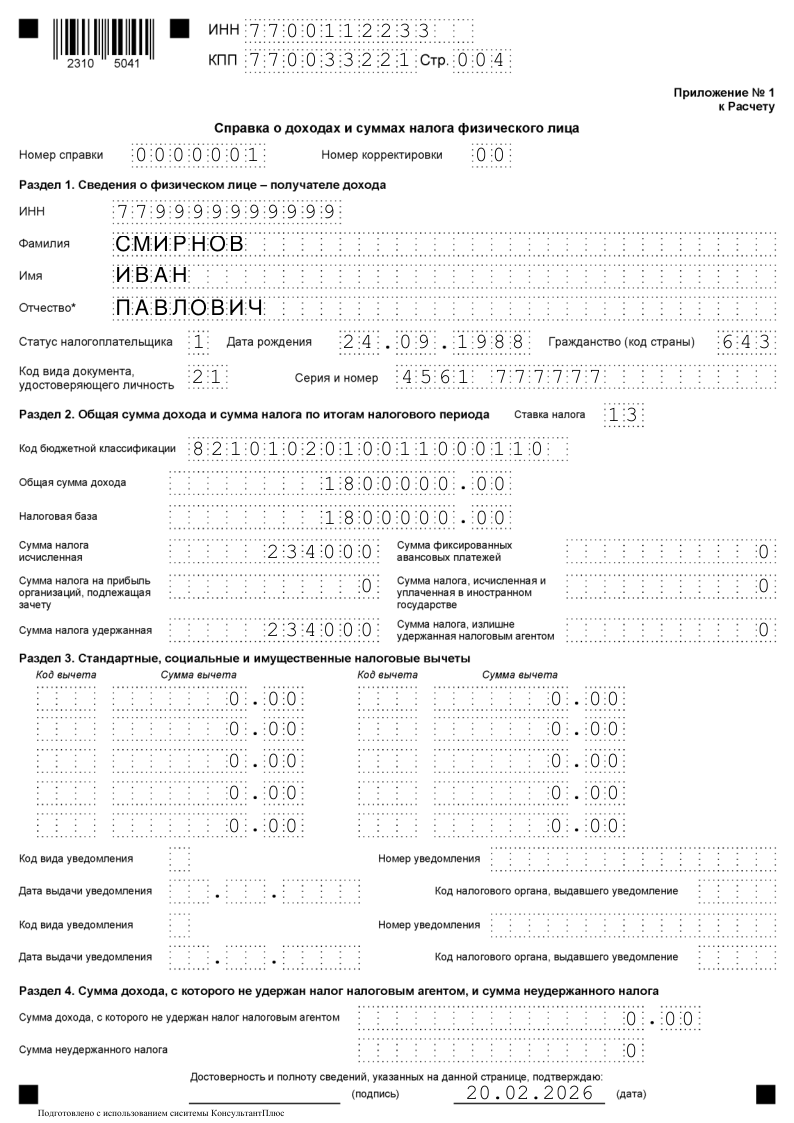

Справка о доходах и суммах налога физического лица

В расчёт 6-НДФЛ годовой, срок сдачи которого за 2025 наступает 25 февраля, необходимо включить справку о доходах и суммах налога. На каждое физическое лицо составляется самостоятельная справка.

Справка состоит из четырёх разделов (все на одном листе), а также приложения. Перед Разделом 1 в поле «Номер справки» отражают её порядковый номер, в поле «номер корректировки – «00» при первом представлении расчёта, «01» – при первой корректировке и так далее. Номер для аннулирующей справки – «99».

Раздел 1 Справки

- Раздел предназначен для личных данных человека и реквизитов удостоверения личности. Прежде всего нужно внести ИНН, фамилию, имя и отчество, а также дату рождения. В остальные поля нужно внести:

- налоговый статус («1» – резидент, «2» – нерезидент, прочее – из Приложения № 5 к Порядку);

- код страны гражданства – «643» для РФ, для других стран посмотреть в классификаторе ОКСМ;

- код вида документа, удостоверяющего личность, для паспорта РФ – «21», для прочего – код из Приложения № 6 к Порядку;

- серию и номер паспорта или иного удостоверения личности, знак «№» вносить не нужно.

Раздел 2 Справки

В Разделе 2 указывают сумму полученного дохода и НДФЛ по конкретной ставке – её размер проставляют в поле рядом с названием раздела. Если к доходам физлица применялись разные ставки, заполняют столько разделов 2, сколько требуется.

В разделе отражаются такие сведения:

- КБК;

- сумма дохода (без вычетов);

- налоговая база: общая сумма дохода минус вычеты из Раздела 3 и Приложения к справке;

- сумма НДФЛ по соответствующей ставке;

- сумма авансовых платежей – только если справка составляется в отношении нерезидента с патентом;

- сумма налога на прибыль к зачёту – только если справка составляется в отношении физлица – собственника компании (учредителя ООО, акционера АО). Если компания получила дивиденды другой российской организации и заплатила с них налог на прибыль, то НДФЛ собственника этой компании уменьшается на часть уплаченного налога на прибыль пропорционально его доле;

- сумма налога, уплаченная в иностранном государстве – только если физлицо получало дивиденды в государстве, с которым у России есть соглашение об избежании двойного налогообложения, а также уплатила с них НДФЛ. На уплаченную сумму можно снизить НДФЛ;

- сумма налога, которую агент удержал из доходов физлица;

- сумма налога, излишне удержанная агентом – «лишняя» сумма НДФЛ, которую компания удержала и затем не вернул. с (стал резидентом).

Раздел 3 Справки

В Разделе 3 фиксируют стандартные, социальные и имущественные вычеты с указанием их кодов из приказа ФНС № ММВ-7-11/387@ и сумм.

Работодатель применяет имущественные и социальные вычеты только при наличии уведомления из ФНС. Ниже строк с кодами и суммами вычетов проставляют реквизиты уведомления: код (1 – для имущественного, 2 – для социального), номер, дату выдачи и код инспекции.

Для уведомления о праве нерезидента на снижение налога по патенту (фиксированные авансовые платежи) реквизиты вносят с кодом 3. При отсутствии уведомления соответствующие поля оставляют пустыми.

Раздел 4 Справки

Этот раздел – самый короткий, предназначен для данных о неудержанном НДФЛ. тут указывают сумму дохода, с которого не был удержан налог, а также сумму этого налога.

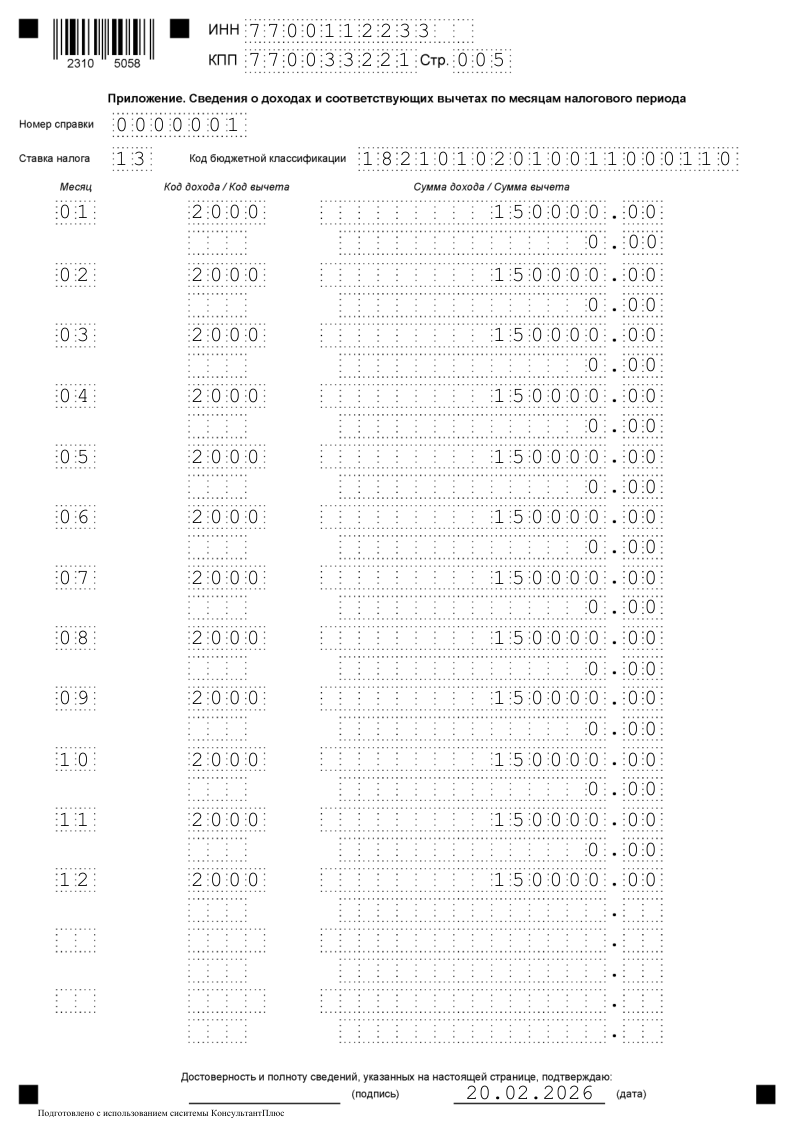

Приложение к Справке

Отдельное приложение заполняется на каждую ставку налога, если в году доход физлица облагался по разным ставкам.

Номер справки должен совпадать с тем, который указан перед Разделом 1. Тут же указывают размер ставки НДФЛ и соответствующий КБК.

В следующих строках нужно помесячно отразить данные о доходах и вычетах. В каждой строке указывают:

- месяц (в хронологическом порядке), в котором был получен доход: январь – «01», февраль – «02» и так далее.

- Код дохода / код вычета (приказ от 10.09.2015 № ММВ-7-11/387@).

- Сумма доходов (не только деньги, но также материальная выгода или доход в натуральной форме) по указанному коду / сумма вычета по указанному коду. Вычет не может превышать доход. А если вычета нет, вносят «0».

Важно! Стандартные, социальные и имущественные налоговые вычеты здесь не учитываются.

Если физлицо в одном месяце получило доходы по разным кодам, то этот месяц займёт столько строк, сколько разных кодов задействовано.

Один доход может сопровождаться несколькими вычетами. Данные по первому вычету указываются стандартно – под соответствующим кодом дохода. Остальные вычеты (их коды и суммы) записываются в следующих строках ниже. Месяц, код дохода и его сумму повторять не надо – проставляются прочерки.

Пример для образца заполнения

Рассмотрим порядок заполнения 6-НДФЛ для ООО «Омега». Все нужные показатели представлены в таблице.

Параметр | Значение |

|---|---|

Компания | ООО «Омега» |

Количество работников | 1 (директор) |

Зарплата в месяц, в рублях | 150 000 |

Дополнительные выплаты | В 2025 году не было |

Периоды с иным видом дохода (больничный, отпускные) | В 2025 году не было |

Ставка НДФЛ | 13% (доход ниже 2,4 млн рублей) |

Дни выплат зарплаты | 5 и 20 число каждого месяца |

НДФЛ-период | 1–22 число (оба дня выплат в первом периоде) |

Неудержанные / возвращённые суммы НДФЛ | Нет |

Вычеты и расходы | Нет |

По выбору системы налогообложения

Показатели для заполнения 6-НДФЛ за 4 квартал 2025 года будут такими:

- доход с начала года – 1 800 000 (150 000 × 12 месяцев);

- НДФЛ с этого дохода – 234 000 (1 800 000 × 13%);

- с 1 по 22 октября удержано налога – 150 000 × 13% = 19 500, с 23 по 31 октября – 0, так как выплат в этот период не было. То же самое в ноябре и декабре.

Форма 6-НДФЛ в 2026 году не изменилась. По-прежнему применяется бланк из приказа ФНС от 19.09.2023 № ЕД-7-11/649@ с изменениями, внесёнными приказом от 09.01.2024 № ЕД-7-11/1@. Именно её нужно применять, формируя отчёт 6-НДФЛ за 4 квартал 2025 года. Образец заполнения есть в конце этой статьи.

Итак, форма 6-НДФЛ за 4 квартал 2025 года готова. Листы нужно пронумеровать, а получившееся число страниц указать на титульном. В нашем примере их будет 5. Также следует проверить, чтобы на всех страницах в верхних полях был указан ИНН, а для организаций - дополнительно КПП. После этого остаётся подписать 6-НДФЛ на первом листе в блоке подтверждения сведений, а также внизу каждой страницы.

Вот и всё, документ можно представлять в налоговую инспекцию.

В заключение ещё раз напоминаем про годовую 6-НДФЛ: срок сдачи расчёта за 4 квартал 2025 года — не позднее 25 февраля.

Мы не гарантируем бесплатных ответов по сложным кейсам.